|

摘要

2019年国内油脂行情经历了较大的起伏,这其中的主要原因是自2018年中美贸易摩擦以来,中国对美国大豆关税的加征使得国内油脂的供需发生了巨大的变化,国内采购大豆的中心开始向南美偏移。由于美豆进口量的减少,使得国内油脂供给出现了明显的季节性差异,上半年由于南美大豆供应充足,国内油脂供应基本处于较平衡的状态,进入下半年随着南美大豆供应的减少,国内食用油供应逐渐转向紧缩状态。

国内油脂价格在下半年出现了较大的上涨,这不仅仅是中美贸易关系所导致的单方面结果,而是受到了多方面因素的影响:首先中美贸易摩擦的成分占据了主导,美豆进口量的减少使得国内下半年油厂压榨原料严重短缺,部分油厂在11月份由于缺豆而出现停机现象;中美关系的恶化还影响到中国与加拿大之间正常的贸易往来,孟晚舟事件的爆发使得加拿大菜籽和菜油难以大量进入中国,在下半年国内菜籽库存始终处于极低的水平;其次非洲猪瘟的影响一直贯穿全年,下半年生猪存栏的不足叠加年底前集中出栏的高峰使得下游蛋白需求极度疲软,这进一步拖累了油厂的开工率,从而使得豆油的库存不断下滑;最后是棕榈油行情在年底出现了暴发,印度尼西亚将于2020年1月开始在全国范围内强制推行生物柴油B30的混掺标准,印尼政府对该政策的声明掀起了市场买入棕榈油的狂潮,棕榈油价格的大幅上涨推动了整体油脂价格的走高。

2019年国内油脂行情的变动主要受政策性影响较多,下半年油脂上涨的行情可能会一直延续进2020年,非洲猪瘟的影响造成的存栏减少问题至少要到明年下半年才能有明显的缓和,而印尼棕榈油明年将同时面对减产及需求增加的压力,中美贸易协定能否顺利签订目前仍是无法确定的问题,此外决定中加关系走向的孟晚舟案件最终审理结果可能一直等到明年11月底才能结束,综合多方面的因素来看,明年国内油脂价格上涨的概率仍然较高,2020年可能会打开油脂价格全面上行的通道。

第一部分 长期走势和2019年行情总结

2019年国内油脂行情经历了较大的起伏,这其中的主要原因是自2018年中美贸易摩擦以来,中国对美国大豆关税的加征使得国内油脂的供需发生了巨大的变化,国内采购大豆的中心开始向南美偏移。由于美豆进口量的减少,使得国内油脂供给出现了明显的季节性差异,上半年由于南美大豆供应充足,国内油脂供应基本处于较平衡的状态,进入下半年随着南美大豆供应的减少,国内油脂供应逐渐转向紧缩状态。

国内油脂价格在下半年出现了较大的上涨,这不仅仅是中美贸易关系所导致的单方面结果,而是受到了多方面因素的影响:首先中美贸易摩擦的成分占据了主导,美豆进口量的减少使得国内下半年油厂压榨原料严重短缺,部分油厂在11月份由于缺豆而出现停机现象;中美关系的恶化还影响到中国与加拿大之间正常的贸易往来,孟晚舟事件的爆发使得加拿大菜籽和菜油难以大量进入中国,在下半年国内菜籽库存始终处于极低的水平;其次非洲猪瘟的影响一直贯穿全年,下半年生猪存栏的不足叠加年底前集中出栏的高峰使得下游蛋白需求极度疲软,这进一步拖累了油厂的开工率,从而使得豆油的库存不断下滑;最后是棕榈油行情在年底出现了暴发,印度尼西亚将于2020年1月开始在全国范围内强制推行生物柴油B30的混掺标准,印尼政府对该政策的声明掀起了市场买入棕榈油的狂潮,棕榈油价格的大幅上涨推动了整体油脂价格的走高。

2019年国内油脂行情的变动主要受政策性影响较多,下半年油脂上涨的行情可能会一直延续进2020年,非洲猪瘟的影响造成的存栏减少问题至少要到明年下半年才能有明显的缓和,而印尼棕榈油明年将同时面对减产及需求增加的压力,中美贸易协定能否顺利签订目前仍是无法确定的问题,此外决定中加关系走向的孟晚舟案件最终审理结果可能一直等到明年11月底才能结束,综合多方面的因素来看,明年国内油脂价格上涨的概率仍然较高,2020年可能会打开油脂价格全面上行的通道。

一、 豆油市场长期与当年度走势分析

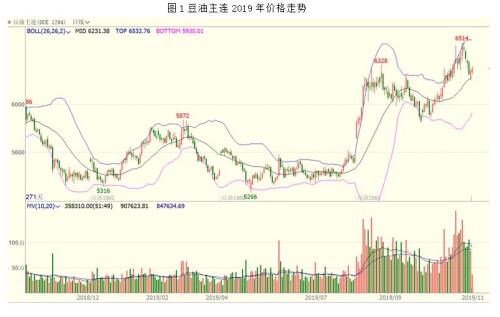

2019年国内豆油市场的走势分化较为明显,1-2月受春节节日效应的影响,价格有所上升;3-4月在中美贸易谈判不断传来利好的情况下,油脂价格呈现震荡下行的走势;5-7月由于缺乏新的消息面的刺激,使得国内豆油价格保持震荡调整的节奏;进入下半年后,中美贸易谈判的恶化开始推动豆油价格的上行,同时美豆产量的下滑预期也对此进行了助涨;在9月份豆油价格的调整结束过后,印尼生物柴油B30政策的发布点燃了棕榈油价格的上行,棕榈油价格的上涨加上国内豆油供需的紧缩使得豆油价格在4季度不断上行。

美国政府自2018年7月6日起开始对中国340亿美元商品加征关税,当天中国即宣布对美国340亿美元商品反加征关税,这其中便包含了对国内豆油价格影响极为关键的大豆。中国对美国进口大豆加征25%的附加关税,使得此后国内豆油的供需格局发生了巨大的改变。中美贸易摩擦在此后进一步加剧,2018年9月18日,美国总统特朗普宣布对2000亿美元中国产品增加10%的关税,将在9月24日实施。其后,中国国务院关税税则委员会宣布对原产于美国的约600亿美元商品,加征10%或5%的关税,自北京时间9月24日起实施。

从中国对美进口大豆加征关税之后,国内豆油的原材料供应主要来自于巴西。进入1月之后,巴西大豆供应的减少以及春节前对油脂的消费需求增长使得国内豆油库存快速下滑。在此期间中美贸易谈判在2018年12月举办的G20会议上达成了暂时的缓解,双方同意举行为期90日的谈判,并在谈判期内暂停采取新的贸易措施,并设定了3个月的谈判期限。由于谈判期间中国并没有取消对美大豆加征关税,所以这期间豆油的价格受到了供给下滑带来的支撑,1-2月期间豆油价格出现了一波较强的反弹。3月1日最后期限到来后,美国方面宣布已有重大进展,并延长暂停新增贸易措施的期限。在3月之前,中美之间已经进行了7轮贸易谈判,而从1月底至2月底,两国之间更是经历了密集的3轮谈判。美国对中国暂停加征关税的声明,使得市场开始对中美贸易谈判达成协议的预期变得逐渐强烈。在此之间,中国政府允诺采购美国大豆并恢复了一定数量的进口。中美贸易谈判向好的预期,加上3月巴西大豆的大量上市,使得国内豆油价格持续下滑。

进入5月后,市场开始炒作美国种植期天气,由于过多的降雨使得美豆种植进度严重拖缓,美豆价格开始稳步上升。与此同时,5月5日,美国宣布对中国另外2000亿美元的中国输美商品加征25%的关税,并于6月1日正式生效。在5月9日至10日,中美双方进行第十一轮贸易谈判,然而并未取得任何结果,谈判的失败预示着中美贸易纠纷进入新一轮对峙并再度升级。从5月开始,在美豆价格和中美贸易关系恶化的双重背景下,国内豆油价格再度上行,然而由于国内豆油库存的不断累积,使得国内豆油价格上涨幅度有限,5-6月期间豆油价格整体呈震荡上行的态势。

7月30日中美两国于上海举行了第12轮贸易谈判,本次谈判依旧没有取得进展,在此之后特朗普宣布将对3000亿美元中国进口商品征收10%的额外关税,并于9月1日起开始实施。中美贸易战的升级使得中国下半年进口美豆无望,国内油脂在原本供需紧张的情况下价格开始向上跳动。油脂现货基差的快速修复对盘面期货价格带来支撑,促使豆油价格继续上行。与此同时,美国农业部在8月报告中美豆种植面积进一步下调至7670万英亩,美豆产量预期为1亿吨,较上一年度减少了2000万吨。美豆产量的减少,叠加中美贸易关系的恶化,使得国内豆油价格在8月上旬大幅走高。

8月中旬之后直至9月,中美贸易关系的发展陷入了停滞,同时市场消息进入了真空期。在夏季棕榈油消费替代旺盛的情况下,豆油的供需也较为宽松。豆油基本面在此阶段并没有发生较大的改变,豆油库存亦处于相对平稳的状态,因此豆油价格在这段时期一直保持震荡调整的节奏。进入10月后,随着气温的下降,棕榈油食用替代开始减少,而菜籽库存量也不断下滑,国内豆油库存由此进入下降通道。10月下旬,印尼政府宣布将于2020 年1 月1 日启动B30 生物柴油计划,该声明的发布推动了全球棕榈油价格的大幅上涨,棕榈油价格从此打开了上升的通道。棕榈油价格的上涨推动了国内豆油价格的快速上行,进入11月以后国内进口大豆供给量逐渐不足,部分油厂因为缺豆而处于停机状态,同时春节前的生猪集中出栏使得油厂开机率进一步下滑。与此同时,油脂消费高峰也即将来临,下游节前备货将持续至12月中上旬,在此之前国内豆油库存将进入快速消耗的阶段。由于棕榈油价格的过分坚挺,预期在12月国内油脂备货结束后,国内豆油价格仍能维持较高的水平,在中美贸易谈判达成落地协议之前,国内进口大豆的供给仍将面临紧缺,这一情况要维持至3月巴西大豆上市之后才会有所好转。在此之前,国内豆油价格都将保持震荡上行的节奏。

二、 棕榈市场长期与当年度走势分析

国内棕榈油价格主要受东南亚棕榈油定价所影响,由于马来西亚和印度尼西亚棕榈油产量占到全球的90%以上,这使得马来和印尼的棕榈油供需状况决定了全球棕榈油价格的走势。1989 年以前,全球的棕榈油产量不足 1000 万吨,而在 1997 年以前,产量也只是小幅增长,从 1000 万吨向 2000 万吨小步迈进。食用棕榈油和棕榈油工业用途的扩展推动了棕榈油产量的迅猛提升,从 1998 年开始,全球的棕榈油产量随着东南亚棕榈油产量的快速提升而实现了飞跃性增长,至 2019年全球的棕榈油产量已经超过7000万吨。

2011国内棕榈油最高达到10000元/吨以上的价格,随着此后东南亚棕榈油产量的不断提升,棕榈油价格也出现了一路下滑,近十年来都是震荡下行的走势。2019年国内棕榈油价格已经接近十年来的底部,并在上半年的时间里始终处于底部震荡调整。直到7月开始,国内因为豆油和菜油的供给大幅减少,棕榈油食用替代量大幅上升,棕榈油价格开始进入回暖爬升的阶段。8-9月由于市场消息的沉寂,棕榈油价格在高位震荡调整,寻求下一阶段的方向。进入10月后,印尼棕榈油B30生物柴油政策的公布点暴市场,需求端的大幅攀升使得棕榈油价格一路上行。

与豆油表现略有不同,棕榈油的价格并未受到中美贸易关系的过多影响,由于马来西亚棕榈油库存从2019年初开始就一直处于历史同期最高值,供大于需的状况使得棕榈油价格承担了较大的压力。1-2月国内油脂需求处于旺季,豆油价格的大幅拉涨也使得棕榈油价格出现了一定的拉升。从3月开始,在豆油价格下行的带动下,棕榈油价格也呈现出一路下滑的姿态。与豆油有所不同的是,进入5月后,棕榈油价格仅略显支撑,便再度回归跌势,价格直逼2015年创下的历史底部。

棕榈油价格在6月再度出现大幅的下滑,主要受到了两方面因素的影响。一是欧盟在5月底宣布,从6月10日起开始将限制混合棕油的生物燃料类型,并引入认证体系,以配合欧盟的可再生能源目标。另一方面,马来西亚6月棕榈油出口大幅减少,根据船运公司的统计,马来西亚6月棕榈油出口量环比下滑接近20%,这使得马来西亚6月棕榈油库存将继续维持在高位。库存的压力以及生物柴油需求的减少,使得马来西亚和印度尼西亚棕榈油产业面临着内外双重压力,棕榈油价格开始不断向下探底。

进入8月后,棕榈油价格出现了较大的上涨,本轮棕榈油价格的上涨主要受益于国内豆棕价差的不断扩大,豆棕1 月价差达到了1400元/吨以上,是近5 年来的最高值。在国内整体油脂消费并没有减弱的情况下,价差的拉大促进了棕榈油在食用植物油上的替代。国内棕榈油库存从5月以来出现了快速的削减,至8月份已经从83 万吨减少到 53 万吨,下滑约36%。国内棕榈油消费量的大幅上涨,主要原因归于棕榈油价格的低廉引起的替代消费增长,在本轮上涨中,豆油和菜油较高的价格推动了棕榈油的消费,从而使得棕榈油价格得到一波较有力的拉升。此后随着中美贸易谈判再度开启,油脂价格的上涨陷入了停滞,在新的消息面出现之前,棕榈油价格回归到震荡调整的阶段。

进入10月后,印尼政府宣布将于2020年1月1日启动B30生物柴油混掺标准,这将使得印尼每年的棕榈油用量增加约300万吨。印尼对B30计划的推动使棕榈油市场不断发酵,下游厂商出于对未来棕榈油价格上涨的担忧而提前进行采购备货,这推动了国际棕榈油价格的上涨,国内盘面棕榈油价格也因此而一路上升。印尼B30生物柴油政策的推进在此后进一步升温,11月中旬印尼能源部批准追加7.2万千升脂肪酸甲酯(简称FAME,以棕榈油为原料),用于11月及12月份B30综合试用项目,这相当于约60万吨的棕榈油消费量,印尼政府实际上已经将B30的计划实施提前启动。近月棕榈油的供需因此变得再度紧缩,而同时马来棕榈油产量在11月开始出现下滑,市场进一步抬高棕榈油价格。

预期进入2020年后,印尼棕榈油产量有可能因为棕榈园成本的削减以及2019年夏季干旱的影响而出现下滑,在供给减少而需求增加的情况下,棕榈油价格有望在2020年出现持续性的增长。

三、 菜油市场长期与当年度走势分析

国内菜油盘面对应的标的主要包括两个部分:一是进口菜籽压榨的菜油,二是直接进口的菜油。国内菜籽菜油进口90%以上来自于加拿大,所以在2018年底中加关系出现紧张之后,国内菜籽菜油的进口量出现了较大的下滑。过去几年,国内菜油的供给都较为充足,国家临储菜油自2015年开始不断向市场抛售,至2018年底国内菜油临储库存已经所剩不多,使得2019年菜油国内的供给开始有所短缺。内因外患之下,国内菜油价格在2019年处于不断上行的状态。

国内菜油2019年的走势,受中美贸易谈判的节奏影响较深。中美贸易关系恶化之后,2018年12月1日,华为创始人任正非长女孟晚舟搭乘香港飞往墨西哥的航班在途经温哥华转机时,被加拿大警方应美国政府司法互助要求逮捕,并以“华为涉嫌违反美国出口管制向伊朗出售敏感科技,并以假账资料掩护”为由,面临美国纽约东区联邦地区法院之拘捕令与纽约东区检察官的指控,并可能遭到引渡。

孟晚舟事件的暴发使得中加关系变得紧张, 2019年2月28日,国内停止部分加拿大菜籽菜油GMO证书的发放。3月7日中国海关正式发布公告,宣布暂停受理加拿大及其相关企业2019年3月1日(含)后启运的油菜籽报关,同时要加强对进口加拿大油菜籽检疫,重点关注植物病害、杂草的查验和实验室检测鉴定,并及时将有关情况报告总署。2019年3月26日,中国取消了第二家加拿大油菜籽出口商的注册许可。中加之间的关系紧张,不仅体现在油菜籽之上,从今年1月开始,中国对加拿大进口大豆严加检测,通常只需要几天的港口大豆检验则需要三周,因此中国买家避免从加拿大采购。6月25日,中国海关宣布为保障中国消费者安全,中方采取紧急预防性措施,要求加政府于即日起自主暂停签发对华出口肉类证书。

由于中国菜籽菜油的进口量严重依赖于加拿大,中美关系发生转变时,使得市场对菜油价格的敏感度也大幅上升,菜油价格在上半年加剧波动。自3月初市场预期中美贸易谈判将取得积极进展后,菜油价格出现了较大的下滑,但是由于中国政府对加拿大进口菜籽的管控并没有放松,这使得菜油价格相对依旧坚挺,仍处于原有的位置以上做剧烈波动。进入5月后,中美贸易摩擦升级,双方再次互相加征关税,这使得菜油价格再次上浮,直至6月底G20会议两国之间再次传出重启会谈的消息,菜油价格才从高点滑落。

7月中美第12轮贸易谈判失败后,美国宣布对中国3000亿美元商品加征关税,中美贸易战的进一步升级推动了国内菜油价格的大幅上涨,菜油主力合约从7000元/吨上升至7500元/吨以上的位置,菜棕价差一度扩大到2600元/吨。菜油价格的大幅上涨使得现货成交量急剧减少,夏季油脂的需求开始转向棕榈油之上。

9月初加拿大总理特鲁多宣布,任命资深经济顾问巴顿为新驻华大使。前任大使麦加廉因为针对孟晚舟事件与渥太华政府不一致的表态而在今年1月被撤职,此后加拿大驻华大使的职位一直空缺。中加关系之间的缓和使得菜油市场一直高涨的价格出现了松动,与此同时,中美之前重新启动了贸易谈判。9月5日中美双方同意10月初在华盛顿举行第十三轮中美经贸高级别磋商,此前双方将保持密切沟通。在10月中美贸易举行谈判之前,国内油脂价格开始不断下滑,菜棕价差也出现了一定的回落。

进入10月后,市场情况再度发生了转变,首先孟晚舟案件新一轮庭审于10月3日在加拿大温哥华审理结束,此轮开庭是孟晚舟引渡案的相关信息披露聆讯,正式引渡审讯将在明年1月开始,预计持续至明年10至11月。由于孟晚舟案件仍然没有得到国内所期望的结果,中国对加拿大菜籽菜油进口的限制也仍旧维持原样,这使得4季度国内菜籽库存显得愈发的紧缩。其次中美两国之间在10月10-11日进行了第13轮贸易磋商,美国暂停对2500亿美元中国进口商品的关税上调,同时中国同意从美国购买400亿至500亿美元的农产品(5.60 +2.56%,诊股)。但是由于中美之间至今仍未达成相关的纸面协议,这使得中国承诺的大量购买美国农产品一事无法得以实现,国内油脂供给依旧处于较紧张的局面。

此后在棕榈油价格大幅领涨的情况下,国内菜油价格也出现了相应的拉升,但是相对涨幅要低于棕榈油,国内菜棕价差从2500元/吨的高位缩小至2000元/吨左右。目前来看,国内菜籽菜油进口紧张的局面仍将在中短期内持续存在,节前受消费需求的提升影响国内菜油价格将继续在高位徘徊。未来中美贸易关系的走向仍是影响国内菜油价格的关键,预期节后随着南美大豆的集中上市,国内油脂价格将出现一定程度的缓和,虽然棕榈油价格的上行能够提升整体油脂价格的底部,但菜棕价差很可能会进一步缩小。

第二部分 油料作物生产供应及进出口情况

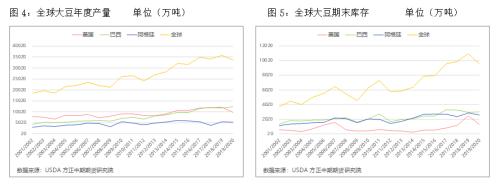

2018/19年度全球油料作物产量继续上涨,油脂价格长期低迷的主要原因正在于此,由于全球油脂的消费增长速度低于产量的上幅比率,使得全球油料库存不断升高,这其中最主要的油料作物便是大豆,全球大豆产量和棕榈油产量的不断提升是近年来油脂价格长期低迷的主要原因。

由于美豆在2019年产量的大幅减少,使得2019/20年度的全球大产量有所下滑,2019/20年度全球大豆产量预期为3.37亿吨,较18/19年度减少了1165万吨,是近4年来的最低值。美豆产量的下滑提升了全球大豆价格的底部,在中美贸易关系无法恢复的情况下,2020年美豆种植面积有可能会出现进一步的下滑,美豆产量的下降有望推升美豆价格突破1000美分/蒲式耳以上的位置。

一、 全球大豆生产供应及进出口情况

全球大豆的供给中心仍在美国、巴西和阿根廷三个国家,他们的大豆产量关系着每年全球大豆的价格涨浮,继而影响到全球豆油价格的走势,由于大豆的绝对产量较高,使得豆油的走势对其他油脂价格也带来较多的冲击。

2019年初时市场炒作天气干旱使得巴西本年度大豆减产,但是后期良好的降雨使得巴西实际产量要明显高于市场预期,虽然本年度巴西大豆产量较去年有所下滑,但依旧是历史第二高位。2018/19市场年度,巴西大豆产量达到1.17亿吨,较上一年度减少约300万吨。虽然巴西大豆产量有所下滑,但是本市场年度阿根廷大豆产量有所回升,上一年度由于阿根廷遭遇严重干旱导致大豆产量仅有3780万吨,本年度在降雨较好的情况下,阿根廷大豆产量随即恢复至正常水平,达到5530万吨。这使得整个南美洲的大豆总产量较上一年度增加了1320万吨。南美大豆的丰产,使得上半年中国进口大豆数量得到保证,国内油脂价格整体处于较平稳的水平。

南美大豆的丰产使得2019年上半年全球大豆的供应充足。但是下半年全球大豆的供给主要来自于美国市场。今年美豆在5月的种植初期经历了较强的降雨,这使得美国大豆种植进度严重滞后于历史平均水平,创下历史最低程度。2019/20年度美豆种植面积为7650万英亩,较2018/19年度减少了1270万英亩,降幅达到14.24%。连续的降雨不仅影响到美豆的种植面积,也使得美豆单产较往年出现了较大的下滑,2019/20年度美豆单产仅为46.9蒲式耳/英亩,这使得美豆本年度产量仅为9662万吨,较上一年度的产量1.205亿吨减少了2390万吨,降幅达到19.83%。美豆产量的大幅下滑使得今年全球大豆供应有所减少,全球大豆期末库存因此将大幅削减。预期2019/20年度全球大豆期末库存为9542万吨,较上一年度减少1424万吨。

由于中美贸易关系的变化,在中国对美进口大豆加征25%的关税之后,中国对美进口大豆就几乎处于停滞的状态。虽然往年中国进口豆油数量较少,但是在今年大豆进口量下滑的状态下,中国进口豆油数量出现了较大的上升。

中国海关总署发布的数据显示,2019年1至10月份大豆进口量为7069.22万吨,较上年同期的7692.9万吨减少623.68万吨,减幅8.11%;2019年1至9月份豆油进口量为60.65万吨,较上年同期的37.46万吨增加23.19万吨,增幅61.91%。虽然豆油进口量出现了大幅的增长,但是相对于进口大豆压榨生产的豆油总量而言,对整体油脂供应的改变依旧较小。

中国海关总署发布的数据显示,2019年1至9月份中国从巴西进口大豆的总量为4519.2万吨,较去年同期5009.57万吨减少490.37万吨,同比减幅9.79%。2019年1至9月份中国从美国进口大豆的总量为1014.77万吨,较去年同期1650.38万吨减少635.61万吨,同比减幅38.51%。

中国进口巴西大豆较去年同期有所不足的原因,主要包括两个方面:一是2018年10月后,中美贸易战的暴发使得中国停止了对美豆的进口,同时从巴西进口大豆数量大幅增长。2018年中国从巴西进口大豆总量达到6598万吨,较2017年增加了1257万吨,巴西大豆期末库存因此出现了较大的下滑,从而使得2019年末巴西可供出口量有所不足。二是非洲猪瘟的暴发,使得国内下游对蛋白需求有较大的缩减,市场预期2019年国内蛋白需求因非洲猪瘟的影响出现了10%左右的下滑,这导致了进口大豆数量的减少。

二、 棕榈油生产供应及进出口情况

棕榈油价格长期低迷的背后是全球棕榈油产量的不断上升,近几年来,马来西亚由于种植面积的饱和,棕榈油的产量已经较为稳定,近两年来都维持在接近2000万吨的位置。虽然马来西亚产量保持稳定,但是印度尼西亚的产量却逐年上升,2016年、2017年、2018年印度尼西亚棕榈油产量分别为3453万吨、4201万吨和4744万吨,平均每年上升645万吨。

根据MPOB报告显示,2019年1-10月马来西亚棕榈油产量达到1699.1万吨,较去年同期的1586.4万吨增加112.7万吨,增幅达到6.63%。

根据GAKPI的相关统计,2019年1-8月印度尼西亚棕榈油产量达到3494.3万吨,较去年同期的3066.8万吨增加427.5万吨,增幅达到12.23%

印度尼西亚棕榈油产量的增长,主要源于其棕榈园产能的提升。此前由于印度尼西亚棕榈树的种植土地主要来自于森林砍伐,一直遭到世界各国的抨击,尤其是欧盟以此为理由拒绝开始一系列对棕榈油制生物柴油的抵制。印度尼西亚总统佐科在2018年9月21日下令相关部门,在未来3年内不再发放新油棕业者执照,同时也不批准任何新的开垦活动。虽然印度尼西亚棕榈树种植面积受到了抑制,但是过去10年印度尼西亚棕榈园出现了大幅的扩张,这使得印度尼西来油棕的树龄结构相对年轻,棕榈油的产量仍在逐年增长。根据印度尼西亚棕榈种植企业丰益集团的调查报告显示,印尼尼树龄超过15年以上进入产量衰退期的棕榈树占比仅有25%,而处于7-14年高产期的棕榈树种植面积则高达63%,此外还有12%的棕榈树即将进入高产期,后期印尼棕榈油产量增加潜力巨大。

整体来看,2019年东南亚棕榈油产量仍将继续增加。进入2020年以后,印度尼西亚棕榈油产量增幅有望得到削减,甚至出现产量下滑的现象。由于全球棕榈油价格长期以来都保持低迷,这使得印尼棕榈园收入出现了较大的下滑,进而开始对棕榈园的人力、管理、化肥等经营性支出进行削减,再加上今年7-8月印尼出现了较为严重的干旱,这使得市场开始预期明年印尼棕榈油产量将出现较大的下滑,从而支撑年底全球棕榈油价格的上行。

根据MPOB报告显示,2019年1-10月马来西亚棕榈油出口量达到1563.1万吨,较去年同期的1385.5万吨增加177.6万吨,增幅达到11.36%。

根据GAKPI的相关统计,2019年1-8月印度尼西亚棕榈油产量达到2265.1万吨,较去年同期的2190.1万吨增加75万吨,增幅达到3.31%。

由于豆油和菜油供给量的减少,以及棕榈油价格相对低廉的优势,使得今年国内植物油的食用消费上增加了棕榈油的比例,国内棕榈油进口量也因此出现了较大的增长。

中国海关总署发布的数据显示,2019年1-9月我国进口棕榈油数量达到512.95万吨,较去年同期372.5万增加140.45万吨,同比增幅37.7%。由于年底印尼生物柴油政策的发布,市场预期明年印尼棕榈油出口量将有所下滑,现货价格的上涨促进了国内下游贸易商的提前采购,这使得年底国内棕榈油的进口量有望继续增长。

三、 油菜籽生产供应及进出口情况

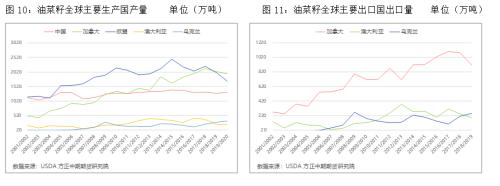

全球油菜籽最主要的生产国包括中国、加拿大、欧盟、澳大利亚和乌克兰。这其中,最主要的消费国是中国和欧盟,欧盟虽然每年向全球出口的油菜籽极为有限,但由于其每年进口的油菜籽数量日益增加,欧盟油菜籽的产量也对全球菜油价格产生极其重要的影响。

国内油菜籽产量虽然一直在全球保持在较高的位置,但是国内严重依赖油菜籽的进口,郑商所的菜油交割品种也以进口菜籽压榨的菜油和进口菜油当作标的。由于种植菜籽的利润较低,国内菜籽种植面积连年下滑,油菜籽的产量也不断减少,国内严重依赖从加拿大进口的菜籽菜油。加拿大作为全球油菜籽产量最高的国家,其出口量也位居全球第一,加拿大菜籽产量的变动对全球菜油价格来说都至关重要。

近年来,加拿大油菜籽的产量一直处于稳定增长的状态之中。但是由于中加关系的紧张,中国对加拿大进口菜籽的大幅下滑,使得本年度加拿大油菜籽种植面积有所下滑。根据加拿大统计局发布的播种面积预期显示,加拿大统计局预计油菜籽播种面积将比上年减少8.2%,达到2095万英亩,但是陈季油菜籽供应庞大,中国与加拿大的贸易关系问题依然令加拿大油菜籽期末库存庞大。根据加拿大统计局的报告显示,2018/19年度的油菜籽产量最终数据为2034.3万吨,比2017/18年度的最终产量数据低了近100万吨。2019/20年度加拿大油菜籽产量预估为1845.3万吨,比上年产量2034.3万吨减少近10%,也是五年来的最低产量。

本年度由于播种时天气干旱,随后又出现恶劣天气,作物还遭受病虫害的破坏,市场预期预计欧盟油菜籽产量将降至十年来的最低。根据据法国咨询机构-战略谷物公司发布的最新月报显示,2019年欧盟油菜籽产量为1705万吨,低于早先预测的1740万吨,这将创下2006年以来的最低水平,比2018年的产量1995万吨减少15%。今年欧盟油菜籽播种面积将远远低于五年平均水平,因为经过连续数年收成不佳,天气不利,促使农户改种其他作物,2020年欧盟油菜籽产量可能只有1900万吨。

由于加拿大和欧盟油菜籽产量的大幅下滑,使得全球油菜籽产量2019/20年度出现较大下滑,根据美国农业部的预计,本年度全球油菜籽产量为6852万吨,较上一年度的7194万吨减少了342万吨,减幅达到4.99%。全球菜籽产量虽然出现了较大的下滑,但是加拿大油菜籽价格依旧处于不断下滑的状态。这是因为中加关系出现问题以来,中国自加拿大油菜籽进口量出现了明显下滑。

中国海关总署发布的数据显示,2019年1-9月,我国共进口油菜籽234.95万吨,较去年同期下降35.26%。2019年1-9月菜油总进口量在1106932.2吨,较去年同期901186.378吨增加205745.82吨,增幅22.83%。国内菜油进口量虽然本年度增长较多,但是由于菜籽进口量的大幅减少,全年菜油的供应量仍要低于去年,预期进口菜籽压榨的菜油产量要大约减少50万吨。

四、 葵花籽生产供应及进出口情况

在全球大豆产量和棕榈油产量不断上涨的背后,是葵花籽产能的不断扩张。从2010年开始,全球葵花籽的产量不断增加,以平均每年5.58%的幅度不断增长,而同一时期大豆的增产幅度仅3.65%,棕榈油为5.25%,菜籽为1.73%。2010年全球葵花籽产量仅有3270万吨左右,约占菜籽产量的54%。至2018年,全球葵花籽产量已经达到5146万吨,占到全球菜籽产量的72.6%。8年时间里,全球葵花籽的产量增加了近1900万吨,而菜籽产量仅增加了1000万吨。2019/20年度全球葵花籽产量预计达到创纪录的5260万吨。葵花籽产量的不断提升,使得全球油脂的供应更加丰富,油脂的可替代选择也变得更加广泛。印度在2018年开始已经不断增加葵花油的进口比例,未来葵花油产量的进一步提升将毫无意外地对全球油脂价格带来冲击。

葵花籽产量提升的背后,主要是俄罗斯和乌克兰两国的产能扩张,从2010年起,俄罗斯的葵花籽产量提升了约770万吨,乌克兰提升了约700万吨。2018/19年度俄罗斯占到全球葵花籽产量的24%,成为仅次于乌克兰的全球第二大生产国。2019/20年度乌克兰和俄罗斯葵花籽产量将再度创下历史最高水平,乌克兰葵花籽产量将达到1544万吨,超过上年的1500万吨。俄罗斯葵花籽产量将增至1400万吨,超过上年的1355万吨。2019/20年度乌克兰葵花油产量可能创下20年来的最高水平,达到650万吨。2019/20年度俄罗斯葵花油产量预计为540万吨,比2018/19年度增加8%,比2017/18年度增加18%。

据乌克兰国家财政局称,2019年1月到10月期间乌克兰出口葵花籽7.325万吨,产值3030万美元。2019年前九个月乌克兰葵花油出口量为490万吨,产值3.39亿美元。据分析机构APK-Inform公司发布的初步数据显示,2019/20年度俄罗斯国内葵花油用量将占到总用量的47%左右,出口将占到49%。

俄罗斯和乌克兰葵花种植面积近年来不断扩大,未来仍有进一步增长的趋势,葵花油的供给增加,将直接影响到全球其他油脂的价格,在工业用油需求增长缓慢的情况下,这可能会导致未来植物油价格的进一步下滑。

第三部分 油厂压榨及消费需求情况

一、 豆油消费需求状况及产量、开工情况

国内油脂行业加工主要体现在进口大豆和进口菜籽压榨之上,棕榈油通常以直接进口24度棕榈油为主。因此国内油料进口加工利润的高低将直接影响到短期内国内油料进口数量的多少,而对长期整体需求的反应较为有限。

由于中国养殖规模的不断扩张,使得国内对蛋白需求的增长远远超过了油脂,从而使得在整个压榨企业中,油脂成为了油料压榨的副产品。油脂企业的开工率通常视蛋白需求来进行日程工作安排,油脂现货价格的变动多数受到油厂开机率的影响。由于中美发生贸易战以来,中国对美进口大豆加征了25%的关税,使得美豆进口加工利润长期维持在-400元/吨以下,而巴西进口大豆加工利润一直维持在较好的水平。去年美国大豆丰产,中国对美豆加征关税后使得美豆出口大幅下滑,美豆库存量持续提升,从而使得美豆价格被长期压制,进而影响到全球大豆的价格。全球大豆价格的走低使得国内大豆压榨利润一直保持在较好的一个水平。

国内油脂企业开机率的高低主要受下游养殖企业对饲料的需求,但是由于非洲猪瘟的影响,使得我国生猪和母猪存栏一直处于一个较低的水平。据农业农村部最新数据显示,2019年9月生猪存栏环比减少3.00%,比去年同期减少41.1%。能繁母猪存栏环比减少2.8%,比去年同期减少38.90%。

对蛋白需求量的减少以及进口大豆的下滑,使得国内压榨率有所降低。2018/2019大豆压榨年度(始于2018年10月1日),全国大豆压榨量为85,084,600吨,较2017/2018年度的89,869,872吨减少4,785,272吨,降幅为5.32%。2019年自然年度(始于2019年1月1日)迄今,全国大豆压榨量总计为68,718,900吨,较2018年的73,809,952吨减少5,091,052吨,降幅为6.89%。

非洲猪瘟的影响造成了生猪存栏的大幅下滑,市场因此开始了养鸡的大量补栏,水产和禽类的增产使得饲料的实际生产并没有出现较大下滑。但猪料配方的不同使得实际蛋白需求仍有一定下滑,在进入7月之后,随着气温的上升,养殖对蛋白需求有一定幅度的下滑。再加上巴西可供出口大豆的减少,实际可加工大豆用量的减少使得国内大豆压榨量开始不断减少,要远低于2018年的水平。

国内首例非洲猪瘟疫情暴发于2018年8月3日,去年全国饲料总产量22788万吨,同比增长2.8%,其中猪饲料9720万吨、同比下降0.9%,蛋禽饲料2984万吨、同比增长1.8%,肉禽饲料6509万吨、同比增长8.2%,水产饲料2211万吨、同比增长6.3%,反刍动物饲料1004万吨、同比增长8.9%,其他饲料360万吨、同比下降10.7%。据农业农村部对全国工业饲料统计监测,2019年上半年饲料工业生产形势总体稳定。受非洲猪瘟疫情和国际贸易形势影响饲料总产量略有下降,商品饲料总产量10867万吨,同比下降0.9%。其中,配合饲料10018万吨、同比增长0.2%,浓缩饲料590万吨、同比下降13.6%,添加剂预混合饲料259万吨、同比下降9.1%。

由于中美贸易战的影响,我国进口大豆自去年10月后开始出现明显下滑,中国对美国进口大豆加征关税后,中国进口大豆主要采购于巴西,上半年由于巴西新豆上市国内进口大豆供应一直处于较充裕的状态。进入下半年之后,随着巴西大豆供应的减少,国内可供压榨大豆量逐渐不足。虽然本年度国内从美国进口了约1000万吨大豆,但这些大豆大多进入了国家储备库存,不在市场间流通,因此这造成了国内进口大豆库存的严重不足。

截止11月29日当周,国内沿海主要地区油厂进口大豆总库存量298.83万吨,较上周的296.98万吨增加1.85万吨,增幅0.32%,较去年同期609.9万吨减少51.00%。国内豆油商业库存总量108.58万吨,较上周的113.5万吨降4.92万吨,降幅为4.33%,较上个月同期133.55万吨降24.97万吨,降幅为18.7%,较去年同期的180.56万吨降71.98万吨降幅39.86%,五年同期均值131.66万吨。

国内大豆供应不足以及生猪集中出栏仍是造成国内豆油产量下滑的主要原因,由于本年度油脂集中备货期要持续至12月中上旬才会结束,因此国内豆油库存仍将不断下滑,年底前有望降至100万吨以内的水平。2020年预期生猪存栏的恢复仍将十分缓慢,不过国内进口大豆的供应有望在3月后得到恢复,整体油厂开机率仍将低于正常水平,国内豆油库存仍将保持在较低水平。

二、 菜油消费需求状况及产量、开工情况

自中美贸易战形成以来,国内菜籽压榨利润就一直保持在较高水平。2月28日,国内停止部分加拿大菜籽菜油GMO证书的发放,引发了国内菜油价格的暴涨。3月7日海关正式发布公告,宣布暂停受理加拿大R及其相关企业2019年3月1日(含)后启运的油菜籽报关,同时要加强对进口加拿大油菜籽检疫,重点关注植物病害、杂草的查验和实验室检测鉴定,并及时将有关情况报告总署。2019年3月26日,中国取消了第二家加拿大油菜籽出口商的注册许可。国内对加拿大菜籽菜油进口的限制,使得国内外的行情向两个极端演变,中国进口加拿大菜籽的减少,使得加拿大菜籽价格出现下滑,而国内菜油菜粕价格出现上涨,这使得从3月开始国内菜籽压榨利润一路上扬,最高达到1000元/吨以上的毛利润。同样的情况也发生在直接进口菜油上,菜油进口利润相对菜籽压榨利润而言有过之而无不及,从3月开始菜油进口毛利润一路上扬,最高甚至接近1400元/吨的高位。

国内菜籽压榨利润的提升,使得下游提升了对进口菜籽和菜油的预期,但是由于国家对加拿大进口菜籽的管控,使得多数菜籽无法顺利进港入关。2019/2020菜籽压榨年度(始于2019年6月1日)迄今,进口菜籽压榨量总计为96.75万吨,较2018/2019年度同期的220.18万吨减少123.43万吨,降幅56.06%。2019年自然年度(始于2019年1月1日)迄今,进口菜籽压榨量总计为222.9万吨,较2018年度同期的373.68万吨减少150.78万吨,降幅40.35%。

菜籽压榨量的减少,其最根本原因源于菜籽进口量的减少,国内进口菜籽数量95%以上来源于加拿大,在加拿大进口菜籽受到管制的情况下,国内菜籽进口数量自5月开始出现较大下滑,国内菜籽库存也因此而不断出现回落。截止11月29日当周,国内沿海进口菜籽总库存小幅增加至13.1万吨,较上周的7.8万吨,增加5.3万吨,增幅67.95%,但较去年同期的44万吨,降幅70.23%。其中两广及福建地区菜籽库存增加至8.4万吨,较上周的4.1万吨增幅104.9%,但较去年同期34.7万吨降幅75.8%。

截止11月29日当周,两广及福建地区菜油库存小幅增加至76000吨,较上周75500吨增加500吨,增幅0.66%,但较去年同期146000吨,降幅47.95%。华东总库存在281900吨,较上周305400吨减少23500吨,降幅7.69%,较2018年439500吨减少157600吨,降幅35.86%,较2017年265100吨增加16800吨,增幅6.34%,较2016年227600吨增加54300吨,增幅23.86%,较2015年117000增加164900吨,增幅140.9%,五年均值266220吨。

由于国内油脂主要消费用途在食用油之上,国内各植物油间有着较强的消费替代。因此在在国内进口菜籽库存出现大幅下滑的同时,国内菜油商业总库存的变动却相对较小,直至进入10月后才出现较明显的下滑。这是由几方面因素造成的:首先国内进口菜籽库存在下半年才出现明显的下滑,菜油过高的价格使得市场在夏季选用大量的棕榈油进行替代,这导致菜油的消费量因此大幅下降,从而使得菜油库存一直维持在较高的水平;进入10月后,由于气温的下降使得棕榈油的替代效应减弱,棕榈油价格的大幅上行以及豆油的供给不足推动了菜油的消费上升,因此在这之后国内菜油总库存才出现了明显的消耗,并于11月中旬首次跌破40万吨的关口。

由于明年棕榈油价格有较大概率继续上涨,菜棕价差可能会进一步缩小,菜油的需求将因此有所提升,在中美贸易谈判没有取得结果的情况下,国内菜籽菜油库存都将继续保持在一个较低的水平。

三、 棕榈油消费需求状况及产量、开工情况

棕榈油的情况相对豆油和菜油来说较为简单,因为国内通常直接从马来和印尼进口24度棕榈油,不存在类似大豆和菜籽的压榨过程,国内通常只用追踪24度棕榈油的进口利润。

由于棕榈油和菜籽油之间巨大的价差,使得印度尼西亚棕榈油制生物柴油对欧洲本土菜油制生物柴油市场带来了冲击,欧盟在2018年初就开始能源法案的改革,决定从2021年起禁止在汽车燃料中使用棕榈油。虽然欧盟打着环境保护的口号不断对棕榈油施加制裁,其根本仍是不断增产的棕榈油对欧盟菜籽产业造成了威胁。欧盟对棕榈油制生物柴油的禁令,使得棕榈油全球的工业消费增长和未来前景均出现了危机,而印度尼西亚自2017年5月开始就将棕榈油出口关税调整至0,而马来西亚也由2018年9月起将棕榈油关税调整为0,虽然两国维持了零关税的政策,但这并没有带来棕榈油出口量的大幅增长。

马亚西亚和印度尼西亚在面对全球棕榈油消费增长低迷的情况下,不得不推动国内生物柴油的消费量以促进国内棕榈油库存的消化。2019年马来西亚和印度尼西亚分别制定了B10和B20的计划,生柴计划的推动在于增进棕榈油的消费需求,同时减少对海外出口的依赖。马来西亚由于在生物柴油使用上刚刚起步,所以短期内成效较浅。印度尼西亚从2016年就开始执行B20掺混政策,但因为各种原因生柴掺混仍然以市场主导为主,实际掺混率仅有9.2%。2018年9月强制执行后印尼国内棕榈油消费量迅速提高,由之前月均100万吨左右涨至2019年2月最高151.7万吨。印尼B20计划的实施,使得印尼国内棕榈油消费量较2018年增加了约500万吨。截止2019年8月,印度尼西亚棕榈油库存为381.4万吨,环比增长8.5%,同比减少16.94%。

10月份印尼政府宣布将于2020年1月全面实施生物柴油B30计划,印尼B30生物柴油政策将使2020年该国棕榈油消费量增加约300万吨每年,同时市场预期明年印尼棕榈油产量将在明年出现下滑,印尼棕榈油供需缩紧的预期推动了棕榈油贸易量的大量买入,一时间全球油脂价格都受此影响快速爬升。11月19日印尼官方发布声明,印尼能源部已经批准追加7.2万千升脂肪酸甲酯(简称FAME,以棕榈油为原料),用于B30综合试用项目。印尼政府计划为了保障B30生柴方案在2020年1月的完好实施,已经于11月中旬开始进行B30生物柴油项目的试运行,此次试运行旨在测试印尼燃料配给和存储系统是否准备就绪,以及生物燃料在多种类机动车辆中的运行情况。印尼此前为11月以及12月份的B20生物柴油项目以及B30 试用项目所拨配的生物柴油数量为209,238 公升,本次追加7.2 万千升的生物柴油,相当于约60 万吨的棕榈油消费量,这意味着印尼政府实际上将B30 的计划实施提前启动。短期内印尼棕榈油供给将因为B30综合试用项目的追加而变得紧张,国际棕榈油供给量将因此出现下滑,这一状况将持续进明年,在印尼棕榈油产量不发生下滑的情况下才能有所转变。

从今年初开始,国际棕榈油价格一路下滑,这使得国内棕榈油价格也不断向下调整。由于国内豆棕、菜棕价差的不断拉大,使得国内棕榈油价格也得到了一定的拉升,从而改善了国内棕榈油的进口利润,但是相对于豆油和菜油而言,仍处于较低的水平。

国内棕榈油仍主要用于食用消费,近些年来国内棕榈油消费量处于一个较平稳的水平,并没有出现较大的增长,这是受棕榈油融点低的特性所影响。今年由于豆棕和菜棕价差的过度拉升,使得棕榈油的食用替代较以往有所增加。由于国际棕榈油价格不断下滑,国内棕榈油价格接近历史区间的底部,这使得市场更青睐于使用价格较低的棕榈油,因此也使得国内棕榈油进口量不断增加。截止11月29日当周,全国港口食用棕榈油库存总量69.4万吨,较前一周67.86万增2.3%,较上月同期的53.46万吨增15.94万吨,增幅29.8%,较去年同期41.96增27.44万吨,增幅65.4%,本周国内主要港口工棕库存11.93万吨,较上周12.9万吨降0.97万吨,降幅7.5%。

虽然油脂价差的拉大提高了国内棕榈油的需求,但是国内棕榈油定价仍然受外盘国际棕榈油价格所决定,国内棕榈油的消费增量相当于马来和印尼棕榈油的产量增长而言依然微乎其微,对全球棕榈油价格的提升影响较为有限。国际棕榈油价格的上涨仍主要依赖于印尼国内B30生物柴油消费的带动,这将使未来棕榈油价格有望出现不断走高。

马来西亚将于2020 年实施B20 计划,目马来西亚在国内实施B10的生物柴油计划,国内年生柴消费大约7、80 万吨,如果全面执行B20 计划,国内生柴消费及棕榈油用量将增加一倍。根据我们的判断,马来B20 的生柴计划短期内不会对市场产生较大的影响,一方面马来生物柴油项目推进缓慢,缺乏印尼长期在生物柴油运营上的经验,很难在明年将全国大范围内覆盖;另一方面,马来人口基数较小,全面实施B20 的情况下将能带来70-80 万吨的国内棕榈油消费增量,与印尼的消费量相比影响较为有限。

四、 生物柴油对植物油消费的影响

生物柴油是由可再生的油脂原料,诸如大豆和油菜籽等油料作物、油棕和黄连木等油料林木果实、工程微藻等油料水生植物油脂以及动物油脂、废餐饮油等为原料,经合成(酯化或酯交换)所得的长链脂肪酸甲酯,可代替柴油的一种环保燃料油,生物柴油是柴油的替代产品。经实验证明生物柴油可直接用于现有的柴油引擎而不需做任何改动。

目前发达国家用于规模生产生物柴油的原料有大豆(美国)、油菜籽(欧盟)、棕榈油(东南亚国家)。现已对40种不同的植物油在内燃机上进行了短期评价试验,其中包括豆油、花生油、棉籽油、葵花籽油、油菜籽油、棕榈油和蓖麻籽油。棉花籽、食用回收油,其价格低廉,取材广泛,亦是许多国家研究和利用的对象。根据全球可再生能源网公布的统计数据,全球生物柴油产量从2000年的70.40万吨增长到2015年2,648.80万吨,年均复合增长率为27.36%。从生产地区分布来看,欧盟是生物柴油生产最为集中的地区。世界五大生物柴油生产国是美国、德国、巴西、印度尼西亚和阿根廷,占总市场份额的58.92%。

近年来印度尼西亚在生物柴油的推广发展中最为迅速,印尼全面推动B30计划后,将使全年用于生产生物柴油的棕榈油达到1000万吨,较2018年增长约300万吨。棕榈油价格受此影响将在2020年大幅上行,由于棕榈油价格是所有植物油价格的底部,全球油脂价格也将因为印尼生柴政策的推行而有所上涨。棕榈油价格走势和国际市场柴油走势有着较强的关联性,通常原油价格上行时,会带动柴油价格的上涨,柴油价格较高时,会使得棕榈制生物柴油带来较高的利润,从而推动棕榈油价格的上行,一般而言我们可以看到棕榈油价格和柴油价格的方向较为一致,成正相关性。但是本轮印尼B30计划的实施是政府强制性执行,并非受市场利益所驱动,因此棕榈油价格受柴油价格的运行影响较低。自10月印尼发布B30计划以来,棕榈油价格的走势突破了柴油价格的限制,棕榈油价格高出柴油价格约60美元/吨,这使得棕榈制生物柴油在柴油市场上无利可图,市场不能再用通常的价差标准来判断棕榈油未来的走势。

我们需要观察的是在生柴利润较差的情况下,印尼政府是否有足够的补贴或执行力度去推行全国B30政策的强制实施,如果B30的实施不受原油和柴油价格的影响仍能持续进行,那么棕榈油价格有望持续上行。需要注意的是,在柴油价格大幅下行的情况下,海外生物柴油的价格也有可能出现下滑,届时要注意印尼是否有直接进口生物柴油的行为,这会对棕榈油价格产生直接的影响。

第四部分 供需平衡表预测及解读

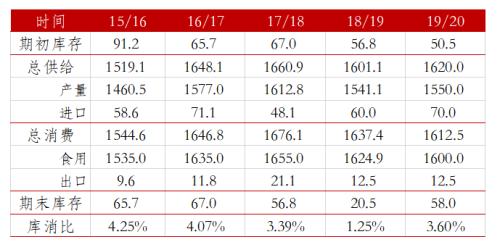

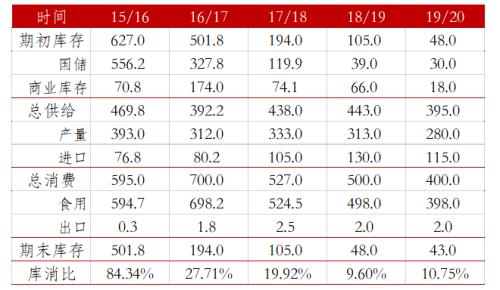

一、 国内豆油供需平衡表

2018/19年度国内豆油供需受到了两方面的影响,一是中美贸易战使得国内进口大豆的数量出现下滑,这将使得国内选择更多的从南美直接进口豆油;二是由于非洲猪瘟的影响,生猪存栏的下降使得下半年后国内对蛋白的需求出现较大的下滑,这将导致国内油厂开机率的降低,从而导致国内豆油产量出现下滑。

对于国内豆油供需平衡而言,最重要的数据仍在进口之上。我国食用油已经经历了快速发展的阶段,目前人均食用油消费数量较为稳定,未来将进入稳定缓慢增长的阶段。我国豆油产量主要依赖于进口大豆的压榨,因此国内豆油的供给主要取决于海外大豆的产量及国内进口大豆政策的调整。进入2019/20年度之后,中美贸易谈判有望取得进展,国内进口美豆数量将有所回升,这将使得国内豆油产量出现略微的回升,同时进口豆油量将继续增长。豆油供给量在2019年4季度将依旧保持不足,这将推动国内豆油价格的继续上行,2020年3月南美新豆上市供应市场之后,豆油供给量将有所回调,豆油价格也将转而向下调整。

未来需要密切关注以下几点,将对国内豆油2020年的供给产生较大的影响:一是中美贸易谈判的进度,何时取消对美进口大豆的关税将决定国内豆油价格向下的拐点;二要注意南美种植天气的状况,由于2019年美豆的大幅减产,一旦南美天气出现问题国际大豆的价格将出现大幅的攀升;三要注意美国2020年度种植面积的变化,在中美贸易谈判迟迟没有结果的情况下,美豆种植面积仍可能保持较低的水平,这将会继续推升国际大豆价格的上涨。2020年1季度国内豆油供给仍将处于偏紧缩的局面,直至3月中下旬巴西大豆的大量到港为止。

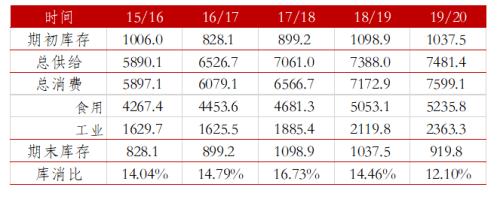

二、 国内菜油供需平衡表

由于中国对加拿大进口菜籽和菜油加以管制,使得自2019年5月后国内进口菜籽数量出现较大下滑。在中美贸易关系没有得到恢复之前,预期19/20年度国内菜油压榨量和进口量都将出现下滑,加上国内临储菜油供给的减少,使得国内菜油消费量出现巨大下滑。

国内菜油消费量的减少,将由豆油、棕榈、葵花油等其他油脂来进行替代。目前菜油的价格较其他品种的油脂价格差距较大,使得国内菜油采购意愿过于低迷,如果这一价差不能得到修复,未来菜油价格继续上升的空间仍然较为有限。影响国内菜油供需的主要因素和豆油较为类似,国内盘面交易的菜油产量主要来自于进口加拿大菜籽压榨生成的菜油,因此进口菜籽的变化对国内菜油供需影响格外关键。中国90%以上的菜籽菜油进口都源于加拿大,中加关系的变化对国内菜油价格影响极为深远,由于孟晚舟案件的审理至2020年11月才能迎来最终结果,因此期间加拿大菜籽进口状况恐怕难以得到改变,国内菜油的价格更易受到中美贸易谈判进展的影响。整体来说,国内菜油2020年的供给将依旧紧张,在中加关系得不到改善的情况下,国内菜油价格将继续维持在高位震荡。

三、 国际棕榈油供需平衡表

国际棕榈油的产量90%以上来自于马来西亚和印度尼西亚两国,因此国际棕榈油的供给主要依赖于两国产量的变化。由于种植面积基本饱和,马来棕榈油产量难以出现较大的上涨,2019/20年度仍将保持在2000万吨左右,较上一年度增幅减少。印度尼西亚棕榈油产量增速将出现较大下滑,甚至产量可能直接转向减少,我们预期2019/20年度全球棕榈油产量仅出现略微的上调。

消费方面,全球棕榈油主要用于食用消费,但是近年来全球植物油食用消费增长基本趋于缓和,棕榈油食用消费增长也极为缓慢。未来棕榈油消费量的增长将主要取决于生物柴油的消费,近年来印尼在不断推进生物柴油的消费用量,2020年印尼将全面推行B30的生物柴油混掺标准,这将给印尼带来一年300万吨的棕榈油消费增长。与此同时,2020年马来也将在国内推行B20的生柴执行标准,B20的实施将给马来带来一年约80万吨的棕榈油消费增长。除去欧盟可能减少的棕榈油制生柴用量,我们预期全球棕榈油的工业消费将在2020年增加近250万吨左右。这使得全球棕榈油期末库存将减少100万吨以上,库消比下滑至12%左右。印尼生柴政策的执行将使得国际棕榈油供需转向紧缩,棕榈油价格将持续上行,未来印尼推行B50生柴标准的话,将使得全年棕榈油消费量再度增加约700万吨左右,在这种情况下马来和印尼的棕榈油产量将无法满足全球市场的需要,棕榈油价格有望攀升至一个新的高度。

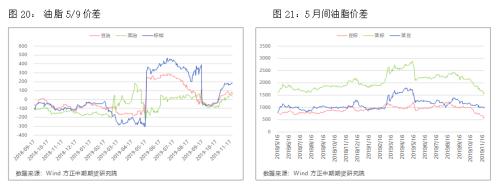

第五部分 期现或跨期跨市套利机会展望

对于明年的油脂交易而言,仍然存在很多的套利机会。从三个油脂的基本面来分析判断,棕榈油将成为明年表现最好的品种,由于印尼B30生物柴油的推行,加上明年可能出现的减产,棕榈油5月合约有望持续走强。而明年11月美国将举行大选,在此之前特朗普政府为了赢得选举的筹码,在中美谈判中有望退步,两国之间有望在明年达成初步的贸易协定。在这种情况下,国内豆油和菜油价格将出现较大的下滑。但相对菜油而言,国内豆油价格还会受到蛋白需求的影响,国内生猪存栏预期在明年底才能得到初步的回复,下游养殖业对蛋白的需求仍将缓步上升,这会使得国内豆油的产量仍旧处于一个较低的水平。因此三个油脂品种中,明年棕榈油的表现将好于豆油和菜油,而豆油的表现将略好于菜油。

在这种情况下,国内油脂品种间套利可以选择买棕空菜或是买棕空豆的套利,但是目前5月菜棕价差已经加到接近1500的位置,而5月豆棕已经回到接近500的位置,盘面上并没有给出较好的入场机会。未来如果印尼产量出现较大的下调,那么菜棕和豆棕价差都有希望出现进一步的缩小。

对于月间套利而言,影响其价差最为核心的关键仍在中美贸易谈判之上,如果中美两国之间达成协议,中国取消对美进口大豆的附加关税,那么油脂5/9价差有望不断增高,反之则会持续缩小。相对品种间价差已经过分的透支,月间价差的趋势仍不明朗,但未来存在的机会也会更多。明年需要重点关注中美两国贸易关系的走向,才能在月间套利方向明确前提前入场。

第六部分 技术分析与展望

一、 技术分析品种走势与判断后市

远期豆油价格有望持续上涨,从技术上来看,豆油2005价格短期阻力位在6500元/吨,支撑位在6300元/吨,长期支撑位在6000元/吨,如果能够突破6500元/吨,则有希望向上挑战7000元/吨一线。

远期棕榈价格目前来看仍将有较大概率继续上涨,2005合约短期向上阻力位为6000元/吨,向下阻力位在5500元/吨。短期来看棕榈油向上压力较大,不过长期来讲仍有可能突破6000元/吨继续上行,如果明年印尼棕榈油产量出现较大的下滑,那么棕榈油价格有望达到6500元/吨左右。

相对而言,菜油价格向上的动能仍旧偏弱,短期阻力位在7500元/吨的位置。由于菜油受中美贸易进程的影响较多,市场消息的发布可能会引起短期内盘面剧烈的波动,价格走势的趋势性没有豆油和棕榈油更为连贯。但是由于棕榈油价格的上涨会提升整体油脂的底部,因此菜油价格也将保持震荡上行的节奏不断筑升价格的底部。

二、 价格季节性分析

由于三大植物油均是农产品,这使得油脂市场的价格走势具有较明显的季节性变化。这种季节性波动主要体现在农产品的生产周期以及食用消费的节日性需求之上。在生产周期方面,由于大豆和菜籽均是一年生作物,因此两者的供需具有一定的相似性,而棕榈油属于热带作物,一年12个月都能有新增产能,在产量上的表现与一般农产品有所不同。在消费端方面,国内油脂的需求大致一样,但是棕榈油是国际性产品,在节日性需求上和国内表现有所不同,此外由于棕榈油熔点较高的性质,其消费高低还受到国内气温变化的影响。

豆油期货价格的一年中高低点的出现和涨跌情况符合豆油现货供需的季节性特点。豆油价格的季节性波动,主要是源于大豆价格和天气因素影响具有季节性。由于豆油价格对于上游大豆价格依赖性相对较强,北半球大豆的收获季节一般在9-10月,美豆集中供应会造成豆油价格下跌。而一般冬季是豆油消费的旺季,每年的11月、12月份我国的豆油价格止跌反弹。1-2月,由于春节前需求的增多,加上油厂节日期间大规模的停机现象,会导致豆油的供需收紧,从而推动豆油价格上涨。进入3月后,随着南美大豆的集中上市,加上节后油厂开机率的上升,豆油的供应会再度升高,豆油价格再度走向下坡。

菜油价格的季节性波动,主要是由于菜油价格和天气因素影响具有季节性。冬季是我国油脂消费的高峰,中秋,国庆,春节等节假日消费也拉动菜油消费,9月底随着双节临近需求增大,价格开始回升;10月份以后,气温下降,棕榈油消费逐渐减少,菜籽油消费增加。冬季是水产料淡季,菜粕是水产料的主要蛋白原料,当冬季到来时,菜粕市场需求会达到一年当中的谷底。由于压榨量的显著减少,将会导致菜籽油的供应显著降低,这使得在冬季阶段菜籽油在市场供给相对有限,支撑菜油价格上升;12月到次年1月,菜油进入消费旺季,价格攀升,并保持高价直至新菜籽上市。5-6月份新菜籽逐渐上市,菜籽油价格开始回落;7-8月份菜油供应增多,价格达到最低;此外每年的6-7月份多为雨季,菜油属于单产作物,所以干旱,洪涝都将严重影响菜油的产量。

全球棕榈油主产国马来西亚、印尼,一年四季都生产棕榈油,其棕榈油生产受当地气候变化的影响,其产量呈季节性规律变化,每年的2月份为当年的最低水平,之后逐月增加,至9、10月份达到当年产量的峰值,之后产量又呈下降趋势。由于棕榈油自身熔点较高,在温度偏低时容易凝固,所以棕榈油消费随气温变化呈明显的季节性变化,夏季消费量比较大,冬季较小。一般为4月份到8月份,随着温度回升,棕榈油消费量上升,9月份到11月份,随着温度逐渐降低,棕榈油消费开始回落。12月份到第二年3月份,消费保持较低水平。跟随产量变化,马盘棕榈油价格也呈现季节波动的规律,即在当年的1、2月份价格往往处于全年的高位,之后逐月下滑,至当年的9月份前后达到当年的谷底,之后又呈缓慢地攀升走势。

三、 价格波动性分析

国内油脂市场相对而言较为成熟,三大油脂都是上市超过10年以上的品种,期货市场的交割和交易规则都极为的清晰,产业链相关客户参与程度较高。这使得三大油脂的参与资金量较大,油脂价格的波动率较新上市品种明显偏低,在今年油脂行情较大的情况下,各品种今年的振幅要明显高于往年。

从2018年12月1日至2019年11月30日,豆油指数累计上涨14.93%,波动率达到12.83%,振幅达到22.2%,日均沉淀资金达到41.92亿元;豆油主力合约累计上涨16.64%,波动率达到13.71%,振幅达到23.15%。

从2018年12月1日至2019年11月30日,菜油指数累计上涨17.13%,波动率达到11.41%,振幅达到19.24%,日均沉淀资金达到18.58亿元;菜油主力合约累计上涨19.8%,波动率达到12.54%,振幅达到21.28%。

从2018年12月1日至2019年11月30日,棕榈指数累计上涨30.17%,波动率达到16.68%,振幅达到36.12%,日均沉淀资金达到24.9亿元;棕榈主力合约累计上涨36.83%,波动率达到19.97%,振幅达到38.75%。

通过上述数据统计,可以看出三大油脂中豆油资金参与度最高,但棕榈油涨幅最大。近一年里,豆油和棕榈油的市场参与资金在不断增加,但是菜油却有所缩减。这主要受各品种走势所影响,自10月印尼B30生柴政策点燃市场情绪之后,棕榈油和豆油的价格都出现了大幅增长,导致场外资金不断涌入两大油脂参与盘面交易。相对而言,豆油的波动率较低,走势更为稳健,棕榈油在近1个月中受消息影响较多,虽然未来仍然有较大的概率继续上行,但过高的波动率也加剧了潜在的风险。对于单边趋势性行情而言,豆油更适于金融机构当作相应的投机标的,较低的波动率可以保证产品净值不会出现较大的起伏。而对于产业客户而言,棕榈油过大的波动率可以提供较多的盘面套保机会,过高或过低的价格都能给出行业相关者合适的入场时机。

第七部分 总结和2020年度操作建议

2019年,国内油脂价格经历了先抑后扬的过程,上半年整体价格偏弱,仍在弱势震荡的格局中缓慢筑底,下半年受多方面因素影响开始逐渐升温,最后在棕榈油行情的引燃下整体暴发。

国内油脂行情今年的大幅波动,主要受到了两方面因素的影响:一是中美两国间举行了数轮贸易谈判,但均没有获得实质性结果,这不仅影响到美国大豆的种植规模,同时也影响到加拿大菜籽的种植规模以及中国进口大豆和进口菜籽的数量。中美贸易关系的改变使得国内外油料作物的供需结构发生扭曲,造成了外弱内强的格局,并可能对未来的油脂油料市场贸易流转都产生极其巨大的改变;二是印尼生物柴油政策的执行对棕榈油全球供需平衡产生了巨大的影响,印尼在国内强制性执行生柴B30政策有助于增加印尼国内棕榈油的消费量,从而为棕榈油的消费增长打开一个新的格局。在印尼长远的生物能源应用规划中,B30完美执行后将进一步推动B50的计划,而同时马来西亚政府也在积极筹备B20的规划,东南亚两个棕榈油主要生产国全面推动棕榈油在生物柴油方面的应用,将大幅提升棕榈油每年的消费用量,有助于帮助棕榈油价格走出长期的低谷。随着未来两国可供出口量的降低,国际棕榈油价格也将出现不断上涨。

对2020年而言,国际和国内油脂价格都有较大希望出现进一步的上涨。印尼B30生物柴油政策的实行将使棕榈油价格抬升到一个新的高度,如果印尼棕榈油产量如同市场预期一样出现较大幅度的下滑,那么棕榈油价格还将继续增长。而豆油和菜油方面则要取决于中美两国之间的贸易谈判,如果在2020年上半年两国之间仍未达成相关协议,那么极有可能影响到明年美豆的种植面积,美豆产量连续两年大幅下滑的情况下,将推动全球大豆价格的攀升,美豆价格将大概率突破1000美分/蒲式耳,从而推动全球油脂价格的上行。

对于明年而言,在中美两国未达成一致的情况下,可以继续做多棕榈油2005合约,价格有望突破6500元/吨以上的位置。在中美两国达成协议,互相取消关税的情况下,可以选择进行豆棕价差缩小的交易,但是目前尚未给出较好的入场时机,需要等待棕榈油价格回调后方可介入。

|